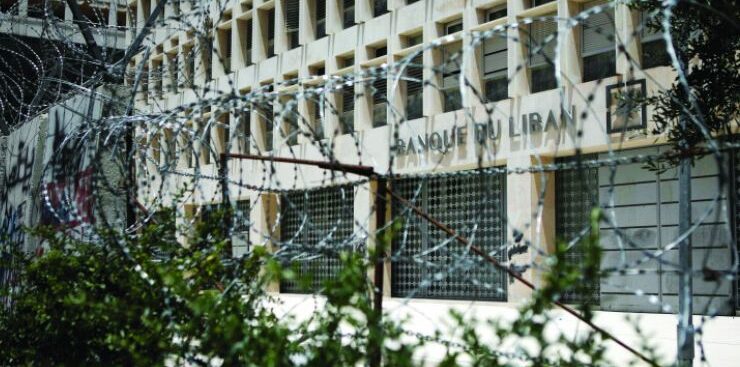

تعكس ميزانية مصرف لبنان نصف الشهرية للفترة الممتدة بين 28 شباط 2023 و15 آذار، والتي صدرت مؤخراً، نتائج تداعيات قرار المصرف المركزي الصادر في الاول من آذار بالتدخل في السوق بائعاً للدولار وشارياً لليرة وفق سعر منصة صيرفة 70 الفاً.

وفي السياق، يشرح الخبير الاقتصادي بيار الخوري انّ الميزانية نصف الشهرية للمصرف المركزي كشفت عن ارتفاع طفيف في الاصول من 442 مليار ليرة الى 443 مليار ليرة، عازياً ذلك الى تقليص المصرف المركزي خلال هذه الفترة النقد بالتداول من 83 تريليون ليرة اي ما يساوي تقريباً حوالى مليار دولار وفقاً لسعر الصرف في السوق السوداء الى 68 تريليون ليرة بما يوازي حوالى 680 مليون دولار وفقاً لسعر السوق السوداء، متراجعة بذلك حوالى 15 الف مليار ليرة اي نحو 200 مليون دولار وفقاً لسعر صيرفة التي اشترى الدولار على اساسه.

تابع: كان يتوقع ان يؤدي تقلّص السيولة بالعملة اللبنانية من السوق الى تراجع في سعر الدولار في السوق السوداء، لكن ما حصل هو العكس تماماً حتى تخطى الدولار الواحد المئة الف ليرة رغم ان المركزي ضخّ خلال الفترة الممتدة من الاول من آذار الى 15 منه نحو 200 مليون دولار في السوق. فلماذا لم يتراجع الدولار؟

ويشرح الخوري ان النقطة الابرز التي يجب التوقف عندها في ارقام ميزانية المركزي هي حركة «النقد بالتداول» لأنه في اقتصاد يعتمد على الكاش، ويغيب اي دور للمصارف فيه، تشكل كل السيولة الموجودة اليوم بالليرة في السوق حجم «النقد بالتداول»، وبدل ان ترتفع مع ارتفاع الدولار ومع الحاجة المتزايدة لليرة بنتيجة الارتفاع اليومي والمتواصل لاسعار السلع، وارتفاع الضرائب والرسوم والدولار الجمركي الى 45 الفاً مؤخّراً تقلّصت، عازياً ذلك الى تدخّل المركزي الاخير شارياً لليرة، بحيث ما عاد حجم الكتلة النقدية او السيولة المتوفرة في السوق يكفي لتلبية الاكلاف المرتفعة المطلوب تسديدها نقداً.

وتابع الخوري: انّ كل السيولة الموجودة اليوم في السوق لا تعادل قيمتها الحقيقية الـ 650 مليون دولار وفقاً لدولار السوق السوداء. في المقابل ومع بداية الأزمة في اواخر العام 2019 كان حجم الكتلة النقدية في السوق حوالى 9000 مليار اي 6 مليارات دولار، وبينما كان يتوقع ان يتقلص حجم السيولة كنتيجة طبيعية لتقلص حجم الاقتصاد الى حوالي الملياري دولار كي تكفي حاجة الناس نلاحظ انها تراجعت الى 650 مليون دولار، اي بما يوازي ثلث الكمية التي كان يجب ان تكون في السوق لتكفي حاجة اللبنانين وتحريك شريان الاقتصاد.

وعن الاسباب، يشرح الخوري ان المركزي ما عاد قادراً على ضخ دولارات لتكبير حجم النقد بالتداول تخوّفاً من انهيار أكبر واسرع بالليرة. والواضح ان المصرف المركزي في مأزق اليوم، اذ انه في السابق كان كلما زاد التضخم عمدَ الى ضخ ليرة لبنانية في السوق، وكانت ترتفع السيولة لتوازي نسبة التضخم، لكن ما حصل مؤخراً ان التضخم استمر بالارتفاع مسجّلاً زيادات شهرية مخيفة، ورغم ذلك عَمد المركزي في تدبيره الاخير الى امتصاص مزيد من السيولة بالليرة لأنه يعلم انّ ثمن ضَخ سيولة بالسوق هذه المرة سيكون باهظاً جداً. الا انّ هذا التدبير أدخلَ الاقتصاد بمأزق، فمن جهة ضَخ السيولة سيسرّع أكثر بانهيار الليرة أما سحبها من السوق فيكربج الاقتصاد. وبالتالي، نحن امام طريق مسدود، والمركزي مُجبر على ضخ مزيد من السيولة في السوق لأن مستوى الاسعار ما عاد يتوافق مع حجم النقد بالتداول الذي هو أصغر رقم اليوم من ضمن بقية البنود الكبرى الواردة في جدول ميزانية المركزي.

ورداً على سؤال، أوضح الخوري ان المواطن لم يشعر بضيقة السيولة لأنه بات يدفع اغلبية مصاريفه بالدولار مباشرة ما يرفع من حجم الدولرة بالاقتصاد، لافتاً الى انّ تدبير المركزي دفع باللبناني الى إخراج دولاراته للدفع، وهذا جزء من مسار الدولرة الشاملة.

وتابع: انّ استمرار قبول الدفع بالليرة اللبنانية في مرافق الدولة يؤكد انّ هذه العملة ورغم انهيارها لا تزال عملة اساسية بالتداول. وهذا الأمر يجعلنا ايضا امام خطرين: الاول: دولرة تسويات المدفوعات كنتيجة طبيعية لتقلص حجم الكتلة النقدية. والثاني: انّ اي تكبير للكتلة النقدية يجعلنا امام انهيار اكبر واسرع لليرة.

اما كيف يرتفع الدولار في السوق السوداء في مقابل تقلّص الكتلة النقدية في السوق؟ يؤكد الخوري انّ هذا اكبر دليل على ان سعر الدولار هو في جزء منه لعبة سياسية للمسيطرين على السوق الذين يستعملون السوق كورقة ضغط سياسية.