الازمة في لبنان تتفاقم يوما بعد يوم، والمواطن ينتقل من وضع اشبه بالسيئ الى الاسوء، فهل من حل قريب للازمة؟ وماذا عن قرار دولرة كافة الأسعار؟ هل هو وليد اللحظة أم انه نتيجة حتمية لمخطط مسبق؟وهل اجراء كهذا يعتبر مدخل لحل الازمة؟

بداية اكد الخبير الاقتصادي الدكتور بيار الخوري انه لا يمكن للدولة ان تكون سيدة على اراضيها و مواردها وسياساتها من دون ان يكون لديها عملة وطنية سائدة على كل اراضيها ، علما ان الدول التي تنحى باتجاه الدولرة هي دول تخرج عن الوظائف الاساسية لممارسة السلطة بكل معنى الكلمة ، وقد شهدنا ظواهر دولرة واسعة باقتصادات اميركا اللاتينية والوسطى في مراحل معينة وهذا يدل على عدم قدرة السياسات على حماية العملة بصفتها احد اوجه السيادة الوطنية.

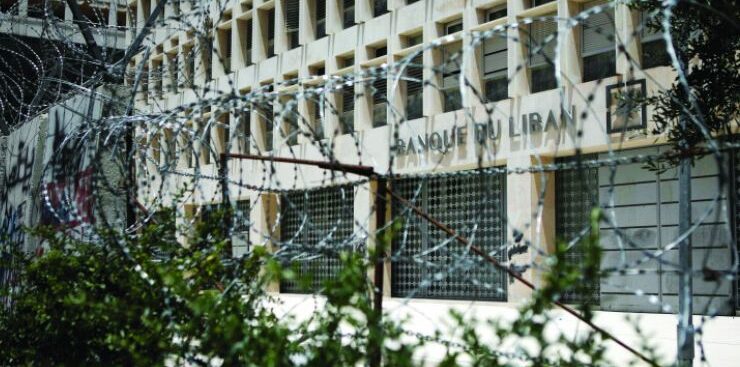

د- الخوري والدولرة!

*- وماذا عن لبنان والدولرة؟

اما بالنسبة للبنان، إن النزوع الى الدولرة هو ناتج عن مسار طويل انفجر بشكل اعنف عام ٢٠١٩ بمنحى تضخمي تحرك من خلال سعر صرف الدولار وخسارة الموارد المصرفية و اضطرار الدولة بعد انهيار وارداتها للذهاب لطباعة العملة من خلال مصرف لبنان ان لتغطية العجز في موازنتها و ان لاستكمال سياسة تذويب الودائع من خلال دفعها بالليرة اللبنانية اضافةً الى ارتفاع الاجور في القطاع العام و زيادة التضخم بنسبة ١٧٠٠٪، خلال ثلاث سنوات و هو ما يعني الحاجة الى طباعة مكثفة لليرة اللبنانية في ظل غياب النمو الاقتصادي حيث انخفض حجم الاقتصاد اللبناني بحدود الثلثين فضلاً عن غياب الواردات الحكومية.

*-وكأنك تشير الى ان اجراء الدولرة ليس وليد اللحظة؟

إن مسار تعميم الدولرة بدأ تدريجياً منذ ثلاث سنوات لأنه لم يبن على سياسات دولة رشيدة. تستطيع الدولة ان تذهب الى نوع التسعير الذي تريده لكن يجب ان يكون ذلك جزءً من خطة عامة، والتي بسبب غيابها ذهبنا الى دولرة الامر الواقع في السنوات الثلاث الماضية وحالياً دخلنا في تشريع الدولرة الذي بدأ مع منصة صيرفة حيث بدأ التسعير عبرها للخدمات العامة كالاتصالات والكهرباء وتحصيل الضرائب بنفس العملة ، كماً انه كان هناك اتجاه عام من قبل الدولة لشرعنة الدولرة من قبل القطاع الخاص والان استكملت بدولرة اوسع قطاع استهلاكي في البلد وهو السوبرماركت.

*- وما اثر هكذا إجراء؟

إن دولرة الاسعار تؤدي الى تثبيت المزيد من اللاتوازن بين العرض والطلب لان معظم اصحاب الاجور في لبنان ما زالوا يحققون مداخيلهم كليا او جزئيا بالليرة اللبنانية سيما القطاع العام الذي هو قطاع ضخم اضافةً الى ان القطاع الخاص اما يدفع جزئياً بالدولار واما يدفع بالليرة اللبنانية . ان هذا الامر يدفع الى زيادة الصدمات النفسية الاجتماعية، التي تؤدي الى ان يبحث الموظف عن مداخيل من خلال السمسرة والرشوة والمزيد من الفساد من اجل تعويم راتبه كي تلحق مستوى الاسعار في البلد التي تفاقمت مع التسعير بالدولار.

وتابع د. الخوري قائلا:

في اي حال لا يمكن النظر الى اتجاه الدولرة سوى عبر بالاعتراف بان الليرة لم تعد قادرة، في ظل تعدد اسعار الصرف مهما بلغت، على لعب دور العملة بصفتها الوظيفية المثلثة: حافظ القيمة، وحدة احتساب ووسيط تبادل. واذا كان يمكن النقاش في كون الليرة لا زالت تحتفظ بدور وسيط التبادل في بعض الاسواق خاصة في سوق العمل والضرائب والرسوم، فالليرة قد غادرت منذ العام 1984 دورها كوحدة حساب، حيث ان الدولرة الضمنية كانت طاغية في حساب التكاليف والاسعار منذ ذلك التاريخ مرورًا بسنوات استقرار الليرة بعد الحرب حتى يومنا هذا. اضيف للاعتبار الاخير الانهيار العملة الوطنية منذ صيف العام 2019 لتفقد بالتدريج دورها كحافظ للقيمة.

الليرة ووضعها!

*- الليرة يبدو وكأنها فقدت قدرتها كوحدة حساب فما النتائج المترتبة على ذلك؟

ان خروج الليرة المتدرج من وظائفها هو ايضًا نتيجة للعجز عن تحرير سعر صرفها وتكبيلها بتعدد جبري لاسعار السوق لا يتوافق مع المنطق الاقتصادي ومصلحة اللاعبين الاقتصاديين. بهذا المعنى لا يمكن النظر بغرابة الى موضوع السماح لمراكز البيع الكبرى بالتسعير بعملة ثابتة.

وتابع د. الخوري قائلا:

يسمح ذلك اولًا بتقليص مخاطر التسعير على كلفة الانتاج في ظل تقلبات سعر الصرف اليومية، كما يسمح يحافظ على استقرار حجم الاستثمار في الراسمال العامل من نقدية ومخزون وتامين التوازن القيمي بين الاصول الجارية والخصوم الجارية في ميزانيات مراكز البيع.

المشكلة في هذا النوع من التسعير انه لا يراعي عناصر الكلفة من غير كلفة البضاعة المباعة التي تدخل في احتساب اسعار الرفوف. النهائية.

*- اذا كانت المؤسسة ستقوم بتسعير بضائعها بناء لمبدأ الكلفة زائد الهامش الربحي، علما ان كل ما تدفعه بالليرة اللبنانية ، او بسعر اقل من سعر السوق الحر(السوق السوداء) واحتسبت هامش الارباح وقامت بالتسعير، فما الذي سيحصل عند اي ارتفاع اضافي لسعر صرف الدولار الحر؟

في الواقع سوف يشكل ذلك فرصة لمراكز البيع للابقاء على اسعارها المدولرة والمزيد من تعظيم ارباحها على حساب الكلفة الحقيقة للخدمات المؤداة بالليرة اللبنانية. هذه الخدمات تتصل اساسًا بالاجور ولواحقها المؤداة بالليرة ، ولكن ايضًا بفواتير الكهرباء من مصدر كهرباء لبنان والهاتف والماء والرسوم البلدية والكثير من انواع النفقات التي لا زالت تؤدى بالليرة اللبنانية، يشمل ذلك فواتير الهواتف الخليوية والداتا التي تسدد على سعر صيرفة البعيد نسبيًا عن عملة تسعير الرفوف.

*- وماذا عن المنافسة واهميتها في التسعير؟

هناك من يقول انه بسبب قانون المنافسة وتقلص حجم السوق سوف تعمد مراكز البيع لتخفيض اسعارها بالدولار مع كل تخفيض بالكلفة للحفاظ على زبائنها وتوسيع قاعدتهم على حساب صغار التجار وباقي الاقران المنافسين. يحتاج هذا الكلام الى الكثير من طيبة القلب لتصديقه، والى قلة ادراك بقوانين المنافسة الاحتكارية التي يميز عمل هذا القطاع. هذا قطاع لديه شبه نقابة وهو يعمل بناء للمصالح المشتركة لعدد قليل من العارضين رغم هواش المنافسة التي تسمح بها طبيعة السوق وضرورات تمييز المؤسسات عن بعضها.

وتابع د. الخوري قائلا:

لا يمكن الرهان على قوانين المنافسة لتبرير صحة التسعير بالدولار طالما لا توجد دولرة شاملة للاقتصاد او تحرير شامل للاسعار وبخاصة دولرة اسعار العمل او ايجاد سلم متحرك لتقويمها مربوط بمعدلات التضخم الشهرية.

ما هو برأيكم حجم الاكلاف غير المقدمة بالدولار في مراكز البيع؟

بحسب مقياس فوربس المرجعي، فان قطاع المفرق الكبير يتمتع بنسبة اجور الى مجموع المبيعات تبلغ (12.6%)، اي ان هذا القطاع ورغم ان النسبة في لبنان قد تكون ادنى بسبب انهيار الاجور، يمتلك حرية تحقيق ارباح اضافية مع كل انهيار اضافي في سعر الصرف تشمل مساحة مشكلة من نسبة وازنة من عناصر الكلفة.

د- الخوري والحل!

*-وما الحل للتسعير إذن؟

على وزارة الاقتصاد ان توجد معادلة اكثر حوكمة واكثر عدالة واكثر واقعية لتحديد سعر الرف العادل، ولماذا لا يكون هناك منصة خاصة لاسعار مواد الاستهلاك (على غرار منصة صيرفة او جزء من متحورات هذه المنصة) تقوم على معادلة تفرق بين طبيعة الاكلاف بما يحمي رساميل وارباح مراكز البيع دون تعريض المستهلك لاعباء اضافية.

*- وما حل الازمة في لبنان وهل بات ذلك وشيكا؟

الازمة في لبنان متراكمة ومعقدة وقد زاد من عناصر تعقيدها الانهيار السياسي بعد العجز عن تجديد الاستحقاقات الدستورية ووظائف الفئة الاولى.

لقد جربت السلطة وصانعي السياسات كل انواع المقاربات المتسرعة وقصيرة النظر للتعامل مع الازمة، ولم يمنع ذلك تسارع مؤشرات الانهيار. بافتراض حصول حل سياسي، فان ذلك لا يضمن حلاً اقتصادياً مستداماً.

المدخل للحل الاقتصادي يقوم على تعويم سعر الليرة ووقف التدخل الملتبس لمصرف المركزي في سوق القطع والذي ادى اضافة الى سياسات تمويل الدعم (التي كانت ملتبسة بدورها) الى استنزاف العملات الصعبة. ذلك هو المدخل، اما الخروج من الازمة فهو متعدد الابعاد ويحتاج سياسات ثورية للضرائب والاجور وإعادة هيكلة وحوكمة النظام المصرفي والقطاع العام.