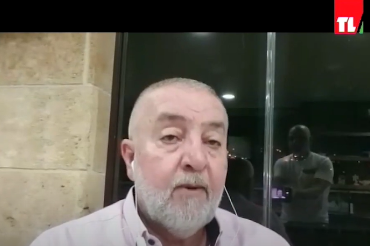

يشرح الخبير الاقتصادي وعميد كلية الإدارة والأعمال في الجامعة الأميركية للتكنولوجيا الدكتور بيار الخوري لموقع “ليبانون ديبايت”، أن “تجفيف اقتصاد الكاش لا يمكن أن يُفهم كمجرد إجراء تقني أو إداري، بل هو عملية مُركّبة تتقاطع فيها الأبعاد القانونية والاقتصادية والاجتماعية والسياسية، وكل منها يفرض معادلاته الخاصة.

من الناحية القانونية، يتطلب الحد من تدفق الأموال خارج النظام الرسمي تعديلات واضحة تطال قوانين العقارات، لا سيما فيما يتعلق بفرض الدفع عبر القنوات المصرفية لأي عملية بيع وشراء تفوق حدًا معينًا”، مشددًا على أن “هذا يجب أن يكون مقترنًا برقابة صارمة على السجلات العقارية ونقل الملكية، لأن أي فجوة بين القانون والتطبيق تُبقي الباب مفتوحًا أمام الاقتصاد الموازي (غير الشرعي). كذلك الأمر في قطاع التجارة، خصوصًا تجارة الجملة والمستوردات، حيث تُشكّل الفواتير الوهمية وغموض التسعير بيئة خصبة للتلاعب. لا يمكن مواجهة ذلك إلا من خلال نظام فوترة إلزامي إلكتروني ومترابط مع دائرة الضرائب والجمارك، يكون مفروضًا على الجميع دون استثناء”.

يضيف: “أما على صعيد المؤسسات، فإن أي إصلاح إداري دون رقمنة عميقة سيبقى سطحيًا. المؤسسات العامة بحاجة إلى أنظمة رقمية تراقب التدفقات المالية، تدمج معلومات التراخيص، الضرائب، سجلات العمل، وحتى الفواتير، بما يسمح ببناء قاعدة بيانات متكاملة يمكن عبرها تتبع النشاطات المشبوهة. لكن الرقمنة وحدها لا تكفي، فهي بحاجة إلى إرادة سياسية جادة ومجتمع مؤسسي مهني قادر على تنفيذ القانون من دون محاباة”.

لا يمكن القضاء على “الكاش” نهائيًا!!

هل يمكن القضاء فعلاً على اقتصاد الكاش؟ يجيب الخوري: “لا بشكل مطلق. التهريب والأنشطة غير المشروعة ستظل تبحث عن منافذ، لكن الهدف الواقعي ليس القضاء التام، بل الحدّ الذي يُخرج تلك الأنشطة من موقع التأثير في الاقتصاد الكلي. في دول عديدة، بما فيها اقتصادات ناشئة، يُشكّل الاقتصاد غير الرسمي بين 20 بالمئة و30 بالمئة من الناتج، وهذا تُقبل به حتى المؤسسات الدولية كصندوق النقد، طالما أن الدولة تعمل على تقليصه تدريجيًا وتحجيم أثره على السياسات العامة”، جازمًا بأن “المهم ألا يكون هذا الاقتصاد ملاذًا لغسل الأموال أو تمويل الفساد السياسي، وهو ما يتطلب تعاونًا دوليًا في تتبع مصادر التحويلات، وتعزيز أدوات التبليغ المالي المشترك. غير أن السؤال الأكثر حساسية يظل في العلاقة بين تجفيف الكاش والإصلاح المصرفي. من الصعب فرض التخلّي عن الكاش إذا لم تكن هناك ثقة فعلية في القطاع المصرفي”.

ويسأل: “كيف يمكن لمواطن أو تاجر أن يعتمد حصريًا على المصارف، إذا كان يخشى على ودائعه أو إذا كانت الرسوم والعمولات تفوق طاقته؟ لذلك فإن أي محاولة لتجفيف الكاش لا بد أن تواكبها إصلاحات مصرفية جذرية، تبدأ من الحوكمة والشفافية، وتصل إلى استقرار سعر الصرف وضمان الودائع وإصلاح نموذج الربحية المصرفي. لا يمكن لمصرف مشلول أن يكون جسراً بين الإقتصاد الرسمي وغير الرسمي، ولا يمكن لشخص أن يخضع لقواعد رقابية صارمة إذا لم يشعر بأن النظام يخدمه كما يُحاسبه”.

ويقترح الخوري عملية قابلة للتطبيق لتقليص حجم الكاش، أولها “فرض الدفع المصرفي الإجباري في القطاعات ذات الخطر العالي مثل العقارات والسيارات والذهب، ثانيها إنشاء نظام فوترة إلكتروني موحد ومربوط ضريبياً، ثالثها تقديم حوافز ضريبية واضحة للمسجلين في النظام الرسمي، رابعها إصلاح المصارف لتكون ملاذاً آمناً وميسّراً لكل الشرائح، مع إعادة هيكلة الأطر التنظيمية التي تشجع على استخدام النقود خارج النظام”. ويختم:”بكلمة واحدة:لا يمكن تجفيف الكاش من دون إستعادة الثقة أولاً، ولا يمكن بناء الثقة من دون عدالة وشفافية في النظام الإقتصادي ككل”.

للاطلاع على المقال كاملا: اضغط هنا